每经记者 张宏 每经编辑 张益铭

数据显示,三季度商业银行净息差继续承压。业内预期,明年息差下行态势仍将延续,下行幅度较今年会有所收窄。11月8日,央行发布《2024年第三季度中国货币政策执行报告》。报告指出,下阶段人民银行将持续推进利率市场化改革,维护市场竞争秩序,改善政策利率传导。

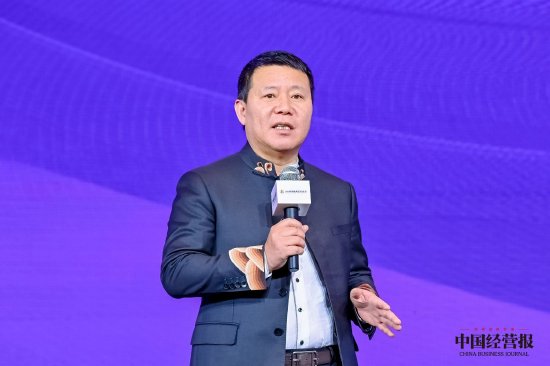

未来,银行业将如何发展?每经记者聆听AI观点,并就此采访了上海金融与发展实验室主任曾刚。

AI看未来

月之暗面旗下AI大模型Kimi对银行业未来发展趋势给出了它的预测:

随着数字化浪潮的推进,银行业正站在转型的风口浪尖。未来,银行业将更加注重科技的融合与创新,以提升服务效率和客户体验。一方面,人工智能、大数据、区块链等技术的应用将使银行服务更加智能化和个性化,为客户提供更加精准的金融解决方案。

另一方面,绿色金融和ESG投资将成为新的增长点,银行业将积极响应全球可持续发展的号召,加大对绿色产业和社会责任项目的支持。

同时,普惠金融将继续深化,通过科技手段降低金融服务门槛,使更多的中小企业和个人能够享受到便捷的金融服务。此外,随着人口老龄化趋势的加剧,养老金融将成为银行业新的关注领域,银行需要开发更多适合老年人的金融产品和服务。

专家看未来

NBD:低利率环境下,未来银行业面临的最大挑战是什么?

曾刚:一是盈利能力下降。低利率环境下,存贷款利差被压缩,传统利息收入业务模式受到严重影响,银行需要寻找新的盈利增长点。

二是资产质量管理难度增加。在净息差收窄环境下,银行若想“以量补价”,就可能出现过度借贷。考虑到净息差收窄的根本原因在于经济减速所致的需求缩减,在此背景下加大信贷投放,可能会埋下长期风险隐患。

三是业务转型更加迫切。需要从传统存贷款业务向综合金融服务转型,财富管理、投资银行等中间业务的重要性上升。

四是资产管理要求提高。资产负债管理是应对净息差收窄的重要手段,其核心是要通过资产负债结构调整,降低平均负债成本,提高平均资产收益。但考虑到市场竞争及其他因素,资产负债管理必须坚持流动性安全前提。

五是数字化转型压力增大。长期来看,全面提升数字化水平,提高运营效率、降低风险成本,是银行应对息差压力的必要途径。但不同银行数字化能力差异巨大,且短期来看,数字化转型所需投入巨大,可能加剧银行成本负担。

六是人才结构需要优化。探索新业务,如财富管理、投资银行,及新的信贷投向,需要更多金融、科技、产业的复合型人才,传统银行从业人员需要技能升级。当然,这也可能意味着人力资源成本的上升。

NBD:未来银行业应该如何调整经营策略,以应对实体经济信贷有效需求不足,市场利率下行及重定价等因素对资产收益率的不利影响?

曾刚:银行业调整经营策略,具体可从以下几个方面入手:

第一,多元化收入来源。发展中间业务,如财富管理、投资银行、资产托管等,增加非息收入;拓展新兴客群和市场,寻找增长潜力大的市场和客户群体,提供定制化金融服务。

第二,优化资产负债管理。资产端,调整资产结构,增加高收益资产比例,如优质企业贷款、绿色金融产品等;负债端,加强负债管理,优化存款结构,降低资金成本,在确保流动性安全的前提下,探索多元化融资结构。

第三,提升风险管理能力。完善风险评估体系,加强对信用风险、市场风险等重点风险的评估和监控;加强不良资产处置,提高不良贷款的清收和处置效率,降低不良贷款率。

第四,加快数字化转型。加快科技应用,利用大数据、人工智能等技术提升客户服务和运营效率;提升客户运营效率,通过技术赋能构建多元化金融场景(线上+线下),在提高客户满意度的同时,降低运营成本;优化运营流程,通过流程再造和自动化降低运营成本;根据数字化转型需要优化组织结构,提高组织效率,提升业务响应效率。

第五,创新产品和服务。定制化金融产品,根据客户需求开发个性化的金融产品和服务。

第六,加强客户关系管理。提升客户体验,通过优质服务和个性化产品增强客户黏性。以客户为中心,构建数字化平台,为客户提供一站式、综合化的产品和服务(金融服务+非金融服务)。

NBD:“后地产”时代下,银行业信贷投放增长点可能出现在哪些产业链?

曾刚:根据“五篇大文章”的要求,及国家战略发展的重点方向、产业领域,银行重点关注的领域主要集中在以下几个方面:

绿色金融和新能源:可再生能源,如风能、太阳能、生物质能等,支持相关企业的生产和基础设施建设;节能环保,涉及节能设备制造、污染防治、废物处理等领域,为这些企业提供融资支持。

高科技产业:信息技术,如5G、人工智能、大数据、云计算等,支持科技型中小企业发展;生物医药,如基因工程、生物技术制药、医疗器械等,潜在市场需求巨大。

制造业升级与智能制造:工业自动化,支持智能化生产线改造、机器人及自动化设备的研发和生产;高端装备制造,如航空航天、海洋工程装备、轨道交通装备等高技术产业。

现代服务业:物流与供应链,支持现代物流基础设施建设,提升供应链效率;金融科技服务,支持金融科技企业,推动传统金融业与科技融合。

农业现代化与乡村振兴:智慧农业,支持物联网、无人机和大数据在农业中的应用;农村基础设施建设,包括农村公路、水利设施等,促进城乡一体化发展。

文化旅游与消费升级:文化创意产业,支持影视、艺术、设计等领域的发展;旅游服务业,为高品质旅游项目和设施升级提供融资。

健康养老产业:养老地产及服务;健康管理与医疗服务,包括健康保险、社区医疗服务等。

NBD:近年多家银行智能投顾服务终止。你如何看待生成式AI在银行业的应用前景?

曾刚:生成式AI在银行业的应用前景广阔,智能投顾只是众多可能的应用场景之一,其短期的变化,并不反映生成式AI的应用潜力。从长远看,生成式AI在银行业的应用场景包括:

一是客户服务和体验提升。智能客服,生成式AI可以用于开发智能客服系统,提升客户满意度;个性化推荐,通过分析客户的行为和偏好,生成式AI可以提供个性化产品和服务推荐,提高客户黏性。

二是风险管理和合规。欺诈检测,生成式AI可以通过分析交易模式和行为特征,实时识别和预防欺诈活动;合规监控,自动生成合规报告,帮助银行有效遵循监管要求,降低合规风险。

三是投资和财富管理。市场分析和预测,生成式AI可以分析海量的市场数据,生成市场趋势预测,辅助投资决策;投资组合优化,根据客户的风险偏好和市场变化,自动生成投资组合调整建议。

四是运营效率提升。自动化流程,生成式AI可以自动生成和处理文档,提高后台运营效率,降低人工成本;数据分析,运用生成式AI分析客户数据和市场数据,银行可以更快地获取洞察,做出数据驱动的决策。

五是产品创新。新产品开发,生成式AI可以帮助银行快速生成和测试新产品概念,缩短产品开发周期;动态定价策略,根据市场变化和客户行为,自动生成动态定价策略,提高产品竞争力。

尽管生成式AI在银行业的应用前景广阔,但也面临一些挑战。一是数据隐私和安全,需要确保客户数据的安全和隐私,防止数据泄露和滥用。二是技术成熟度,生成式AI技术仍在发展中,需要不断优化以提高准确性和可靠性。三是监管合规,银行业受到严格监管,需要确保AI应用符合相关法律法规。

总之,生成式AI在银行业的应用潜力巨大,但需要在技术、合规和安全等方面做好准备,以确保其有效性和安全性。银行可以通过与科技公司合作,加快生成式AI的应用和落地,提升竞争力和服务水平。