炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:财信研究院

核心观点:

我国房地产市场如何止跌回稳,用什么关键指标来衡量,什么时候能止跌回稳,这三个问题无法也不能回避。本文重点探讨和尝试回答第二个问题。

一、国际比较研究:容易陷入“刻舟求剑”陷阱。在研究中国房地产市场何时能止跌回稳时,由于缺乏国内可借鉴先例,不得不参考国际经验。然而,对比全球不同国家、不同时期、不同类型、不同经济发展阶段的房地产危机后,如果简单采用“拿来主义”,用国际经验的“尺子”和历史的“尺子”去丈量国内现实和未来的“尺寸”,陷入“刻舟求剑”陷阱的概率偏大,实际上“轻舟已过万重山”。当然,不能排除偶然得到正确结论或误中的可能性。

二、中国房地产何时能止跌回稳:参照国际经验的“刻舟求剑”结论是2026年底或2027年年中。我们对1970-2024年期间全球16个国家25次房地产危机数据进行了整理,发现大型房地产泡沫的价格上升期和下降期平均数分别为27和23个季度,分别接近7年和6年;小型房地产危机则分别为29和26个季度,也分别在7年和6年左右。根据BIS数据,截至今年三季度末我国房地产市场已经调整了12个季度,如果参照国际经验还需调整10-11个季度,即2026年底或2027年年中能止跌回稳。

三、房地产市场止跌回稳:四点常识性国际经验。本报告上篇(下篇探讨我国房地产市场何时止跌回稳)从市场机制作用视角切入,发现全球典型房地产危机中各市场因素间的相互作用机制存在很多相似性,我们将其整理并总结出四点常识性的规律机制或经验。常识性经验一:量先于价,量增方能价稳;常识性经验二:库存或空置率降至正常水平,价格才能止跌回升;常识性经验三:房价泡沫出清、购房成本下降、收入合理增长,房价才有回升可能;常识性经验四:危机应对需及时果断采取非常规措施,否则代价很大。这些规律看似简单且平常,但违背则代价巨大。经济研究要回归常识,房地产调整或危机防治何尝又不是。

针对2021年以来国内房地产市场的深度调整,2024年“9.26”政治局会议明确提出“要促进房地产市场止跌回稳”。如何止跌回稳,用什么关键指标来衡量止跌回稳,我国房地产市场什么时候能止跌回稳,这三个问题无法也不能回避。第一个问题是政策措施,第二个问题是衡量指标,第三个问题是在前两个问题基础上的预判。

本报告重点探讨第二个和第三个问题,当然分析中也有第一个问题的国际经验和教训。报告分为上下两篇,上篇从国际视角出发,通过比较分析全球较典型的房地产危机,找出一些常识性的市场规律机制或者经验,回答哪些关键指标可以衡量房地产市场的止跌回稳,避免“想当然”问题和单一指标有失偏颇的陷阱;在此基础上,下篇分析我国房地产市场何时能止跌回稳。

一、国际比较研究:容易陷入“刻舟求剑”陷阱

在研究中国房地产问题,尤其是预判市场调整的时长、深度及其影响时,由于缺乏国内可借鉴的先例,不得不转向国际经验以寻求参考。但是,在进行国际比较研究中,难以避免的尴尬现象是,把全球不同国家、不同时期、不同类型、不同经济发展阶段的房地产危机进行简单对比,并试图从中提炼出一些普遍规律,如果此时简单地采用“拿来主义”,用来衡量中国房地产市场可能调整的时长、深度,并据此推断未来市场走向,我们可能陷入“刻舟求剑”的谬误,忽视“轻舟已过万重山”的现实变化。

笔者根据Are Oust和Kjartan Hrafnkelsson(2017)对什么是房地产泡沫以及对大型泡沫和小型泡沫区分标准的研究结论,对1970-2024年期间全球16个国家25次房地产危机的数据进行了整理。根据Are Oust和Kjartan Hrafnkelsson(2017)的研究结论,大型房地产泡沫是实际价格大幅上涨,至少在五年内上涨50%或在三年内上涨35%,随后房价立即大幅下跌至少35%;小型泡沫是指实际价格大幅上涨,至少在五年内上涨35%或在三年内上涨20%,随后立即出现至少20%的价格调整。限于数据的可获得性,部分国家和危机没有纳入,整理结果见图1和图2。

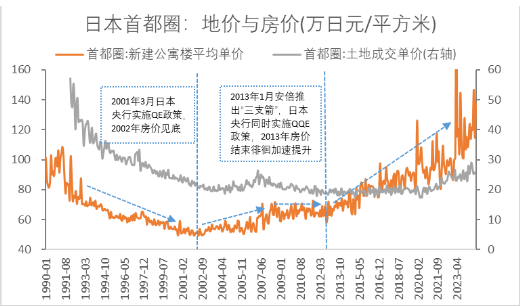

图1是芬兰、英国、美国等九国大型房地产泡沫形成和破灭的时间长度,其中T为房地产泡沫时期的价格最高点,向前、向后延伸分别表示房地产价格上升期和下降期。不难看出,不同房地产危机的价格上升时长和下降时长均不相同。从平均数看,大型房地产泡沫的价格上升期和下降期分别为27和23个季度,分别接近7年和6年。

图2显示的是日本、英国、比利时、丹麦、韩国等11国发生的16次小型房地产泡沫的形成和破灭时长。与大型泡沫一样,不同危机的上升时长和下降时长均不相同,即使在一国的不同时期也是如此。16次小型房地产危机的平均上升时长和下降时长分别为29和26个季度,也分别在7年和6年左右。如果剔除掉日本、丹麦、爱尔兰等少数几次危机时长较特殊的情况,那么小型房地产危机平均上升时长和下降时长则缩短至19和22个季度,在5年左右。

国内外不少研究都做过上述分析,在评估中国房地产市场时,一般会将上述结论和中国房价走势进行对比,由此预测我国房地产市场的可能调整时间长度,得到什么时候能止跌回稳的结论。根据国际清算银行(BIS)数据,我国房地产价格上升时长为26个季度,与国际平均水平相当;下降时长方面,截至今年三季度末,已经调整了12个季度。如果用国际经验这把“尺子”去量或评估我国未来房地产市场的可能调整时长,还需10-11个季度左右,即要到2026年底或2027年年中才能结束调整,大约还需2年-2年半时间。

笔者暂不对我国房地产市场调整时长结论做评论,我们会在下篇中作专门研判。仅从研究方法看,用国际经验的“尺子”和历史的“尺子”去衡量国内和未来的“尺寸”,虽属无奈之举,但略显单薄和仓促,陷入“刻舟求剑”陷阱的概率较大,当然不排除误中的可能。

接下来,我们想从市场机制作用的角度出发,在各国房地产危机中找出一些规律性机制或经验,用来研判我国房地产市场,可能更有价值。因为尽管各国国情、发展阶段、危机类型及所处时期各异,但房地产市场内各因素间的相互作用机制却存在一定的相似性。这一共通性正是我们上篇将要重点探讨的核心内容。

二、房地产止跌回稳:四点常识性国际经验

受限于数据可获得性,我们在16个国家中选择部分国家不同时期的数据进行了分析,得到了四点常识性的规律机制或经验,旨在明确哪些关键指标能够有效衡量房地产市场的止跌回稳。

(一)常识性经验一:量先于价,量增方能价稳

判断房地产市场是否止跌回稳,首先想到的是价格和销售量两个指标,这不无道理。实际上,房地产市场和股票市场在一定程度上具有相似的地方,因为这两个市场中交易的资产都有很强的金融属性,比如股票市场行情向好需要量、价的相互配合。但已有学术研究成果表明,股票市场中量和价哪个是领先指标,尚无定论。相较之下,在房地产市场,房屋销售量作为房价的领先指标,已得到多个国家实践经验的验证。

我们分析了美国和荷兰几次典型的房地产市场波动,发现无论在周期的上行阶段还是下行阶段,销售量均领先价格变动(见图3-4)。如在2008年全球金融危机爆发后,美国和荷兰房地产市场价格均出现大幅调整,但在价格快速下降前,房屋销售量早已分别先于价格15、23个月见顶下行;而在房价止跌回升阶段,则分别领先10、5个月放量见底回升。2022年两国房地产市场波动也遵循了销售量领先价格变动的规律。这里需要指出的是,并不是销售量初现回升,就能轻易断定房价随后会止跌上涨,需要多观察一段时间,这也为多国经验所证实。

(二)常识性经验二:库存或空置率降至正常水平,价格才能止跌回升

房地产市场保持一定的库存水平是正常现象,但过高和过低均会对市场产生负面影响,过高抑制价格,过低催生房价泡沫,回归符合本国或地区的合适库存水平才利于房地产市场平稳发展。但从全球诸多国家的历史实际经验看,库存波动是常态,且幅度往往较大,这不仅导致房地产市场大幅波动甚至引发危机。

库存指标有销售市场的商品房库存和租赁市场的租赁空置率,前者又可以分为新建商品房待售量(面积)和成屋可供销售量(面积)。纵观全球典型的房地产市场波动周期,不难发现,只有当库存回归到与本国或地区实际情况相适应的合适水平时,房地产价格才会止跌回稳。

以美国为例。在2007年美国次贷危机爆发前,2003年小布什总统推出《美国梦首付款法案》,以实现居者有其屋梦想,此后美国房价和库存指标出现不同寻常的同步抬升现象,直到泡沫破灭才结束这一格局。具体看,从2005年开始,房价和库存经历了持续2年多的同步上升,直到2007年泡沫破灭;在这一过程中,房屋可供销售月数从起步时的4.5个月快速提高到2008年的11.2个月,危机发生后又急剧降至2012年5个月左右的水平,与房价起步时相当,房价也随之止跌企稳并回升至今(见图5)。根据美国经验,4.5-6.0个月是一个比较合适该国的库存区间水平。在同期租赁市场,房屋空置率也经历了相似的过程,空置率从高点11.1%降至次贷危机前的8%左右后,房价才企稳回升(见图6)。

除了美国的经验,日本和韩国也提供了同样的例证,能得出相同的结论(见图7-8),这里不再赘述。

(三)常识性经验三:房价泡沫出清、购房成本下降、收入合理增长,房价才有回升可能

为了衡量家庭的购房能力,美国房地产经纪人协会(the National Association of Realtors,NAR)构建了住房购买力指数(Housing Affordability Index,HAI)。HAI用于考察住宅市场中处于中位数收入水平的家庭对处于中位数价格住宅的承受能力,反映在一定首付比例下,中位数居民家庭收入对代表性住宅按揭贷款月供的覆盖能力。如果指数为100,表示达到收入中位数的家庭,其收入刚好足够负担一个价格为中位数的住宅按揭贷款,指数超过100表示购买能力提高,指数越高购买能力越强,反之则相反。

从1980年以来美国的实践看,1980-2000年美国家庭购房能力持续提高(见图9),主要受益于贷款利率的快速下降,导致购房成本下降较多,而同期房价和家庭收入中位数同步波动且涨幅基本相同,不是购买力指数提高的主要推动因素(见图10)。此后2001-2006年房价快速上涨并超过收入涨幅,加上利率降幅有限,导致住房购买力指数从2001年高点135.9%大幅降至2006年低点100.4%,房价上涨不可持续最终引发了2007年次贷危机的爆发。危机后房价大幅下行,贷款利率也较大幅度下调,住房购买力指数再次从2007年低点的106.6%爬升至2013年初高点212.7%,期间房价在2012年初止跌回升并持续至今。2020年疫情危机以来,美国房价涨至历史新高,但住房购买力指数在2022年美联储启动大幅加息后降至100%左右,两个指数的背道而驰在2007年次贷危机前发生过(见图9-10)。美国高房价能否持续,留待时间去检验,但按照过往经验,凶多吉少。从美国经验看,房价泡沫出清、购房成本下降、居民收入合理增长(2009-2023年家庭收入中位数年均增速为3.8%),对房价止跌回升至关重要,缺一不可。

与美国类似,英国也构建了首套房屋负担压力指数,衡量首次购房者(first time buyer,FTB)抵押贷款支付占实得工资的比例,反映购房压力(affordability pressures)大小。指数越高说明购房负担压力越大,反之则相反。上世纪80年代以来,英国房地产市场经历了两次典型的周期波动,均证明购房负担水平降至长期均值后,房价才有可能止跌回升。

第一次周期发生在1982-1996年。1982-1989年英国房价出现持续快速上涨,高房价加重了家庭购房压力,负担压力指数从75%左右提高到147.7%,大幅超过85%左右的长期均值水平,导致房价在1990-1996年经历了长达7年的调整,购房负担压力指数相应从147.7%大幅降至46.2%(见图11-12)。购房负担压力减轻后,家庭购房能力增强,房价从1996年开始止跌回升。

第二次周期在2001-2013年。2001-2007年房价上涨再次推动负担压力指数达到135.2%,远高于长期均值,2008年全球金融危机爆发后英国房价大幅下跌,带动负担压力指数从137%再次降至2013年的87%,回归至长期均值附近,房价也开启了回升之旅至今。这里需要说明的是,2013年以后英国房价持续上涨,但购房负担压力指数一直在均值附近,主要原因有二:一是贷款利率从危机前的5.5%大幅降至危机后的0.5%,购房负担大大减轻;二是家庭可支配总收入在2014-2023年保持了4.5%的年均增速,为家庭购房能力提供了财力保障。

综合美国和英国的实践,房地产价格从大幅调整到止跌回升的过程中,有三点是相同的,就是房价泡沫的出清、购房成本的下降和居民收入的合理增长。

(四)常识性经验四:危机应对需及时果断采取非常规措施,否则代价很大

十次危机,九次房地产,表明房地产市场的大幅调整易引发系统性危机,不仅仅是一个行业的简单周期性波动,不能轻视,应采取非常规措施应对,这一点已为国际经验所反复验证。在诸多实践中,既有成功的案例,如美国2007年次贷危机的有效处理;也有令人警醒的失败教训,其中日本的经验尤为深刻,为世人提供了宝贵的启示与警示。

2007年次贷危机发生后,美国监管部门及时采取了非常规应对措施,果断注入国家信用,避免了“社会信用坍塌”,减少了对经济的灾难性冲击,名义GDP规模只收缩了1年就超过危机前水平,房价调整时间从2007年2月至2012年2月共历时5年(见图13)。非常规应对措施集中在以下四方面:

一是非常规货币政策。包括大幅降低利率,将联邦基金利率目标区间从5-5.25%的高位下调至0-0.25%,创造多种融资工具如商业票据融资工具(CPFF)为市场注入流动性,2008-2014年先后实施三轮量化宽松(QE)政策,以释放流动性和压低长端利率。

二是大规模救助金融机构。财政和货币政策快速达成共识,并联手发挥合力。如2008年3月美联储提供紧急贷款,协助摩根大通收购濒临破产的贝尔斯登, 9月美联储提供850亿美元紧急贷款,救助濒临破产的美国国际集团AIG,10月美国国会通过《经济稳定紧急法案》,授权财政部实施7000亿美元的金融救助计划(TARP),购买金融机构的受损资产,稳定金融市场。

三是实施经济刺激计划。2008年2月布什总统签署总额约为1680亿美元的经济刺激方案,2009年2月奥巴马总统签署总额为7870亿美元的经济刺激计划,均旨在刺激经济增长和创造就业,避免经济衰退。

四是果断及时注入国家信用,接管“两房”。2007年9月美国财政部宣布接管两大房屋贷款融资机构房利美(Fannie Mae)和房地美(Freddie Mac),由新成立的联邦住房金融署(FHFA)负责管理,2008年9月正式接管“两房”,并提供巨额资金支持。该举措意味着对“两房”注入国家信用,充当美国房地产市场的“最后贷款人”,避免了社会信用坍塌,斩断房地产市场信用风险链条的传导和外溢,起到强力修复预期功效,有很强的借鉴意义。

相对于美国而言,日本在应对上世纪90年代房地产泡沫破裂的过程中,虽然采取了系列政策措施,但苦于没有国际案例参考和经济理论指导,叠加国内体制机制问题,出现了应对迟缓、政策效果有限、不良资产处理不彻底以及结构性改革不足等问题,导致经济长期低迷和通货紧缩,国民经济经历了“失去的三十年”,房地产价格罕见地持续下降了20年(见图14),即使首都圈房价下降时间也超过了10年(见图15),日本付出了高昂代价。

应对房地产危机,应该说日本出台了不少政策措施,如货币政策首开零利率、QE量化宽松政策先河(见图15),财政政策实施大规模公共事业投资和减税减免等,但事后却成为一个不成功案例,问题和教训主要体现在两方面:

一是政策应对迟缓,错过最佳时机。在泡沫破裂后,日本政府的救助措施不够迅速和有力,延误了危机处理的最佳时机。其中很重要的一个原因是决策层和金融机构对危机严重性认识不足,在泡沫破裂初期认为经济能够自行恢复,导致决策层没有及时达成政策共识和出台力度合适的政策措施。如对不良债权处置问题上,日本央行和大藏省历时8年才达成处置共识,这不仅延误了政策出台的最佳时间,也大幅削减了政策效果,事倍功半。

二是政策效果欠佳。货币政策方面,面对消费和投资信心不足,长期零利率政策未能有效刺激经济,反而导致了“流动性陷阱”; 财政政策方面,大规模的财政刺激措施在初期有一定效果,但后期效果递减,其中原因既有投资乘数下降机制的作用,也有日本经济体制的问题,如财政刺激资金部分流向了僵尸企业,延缓了市场出清和资源优化配置,大量资金投入到低效或重复的基础设施项目中,导致投资效率低下等,不但没有有效拉动经济增长,反而导致公共债务负担加重和财政赤字扩大。

图15:日本出台了系列刺激政策,但首都圈房价下降时间也超过了10年

资料来源:日本不动产经济研究所,财信研究院