股指:基本面出现积极信号,预计指数偏强震荡

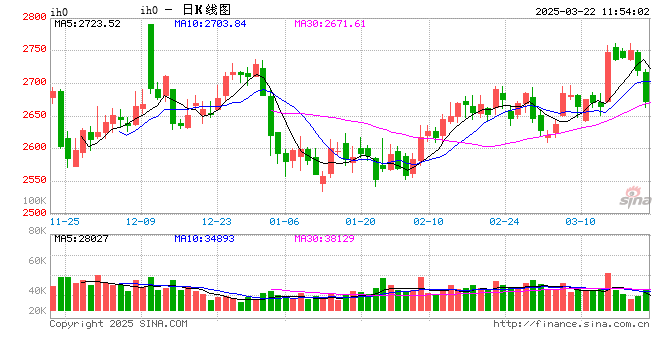

1、指数前高回落,市场情绪回调

上周,A股市场先弱后强, Wind全A周度上涨2.15%,日均成交额1.52万亿元。11月,A股冲高回落,月度涨幅1.34%,政策对于预期的引导较为成功。随着前期内外部政策预期的落地,目前A股市场情绪正在逐步回归基本面逻辑。上周公布的11月制造业PMI数据50.3,连续两月处于扩张区间,10月工业企业利润降幅收窄,基本面数据在流动性的呵护下出现企稳迹象。大小盘指数分化轮动,热点题材经过多次切换,上周,中证1000上涨2.63%,中证500上涨1.77%,沪深300指数上涨1.31% ,上证50上涨0.9%。

2、财政政策预期落地,海外市场尘埃落定

11月上旬,国内财政政策聚焦化债,提供多项化债额度空间共计12万亿元,预计为地方政府节省利息费用6000亿元左右;但中央财政并未承接地方存量债务,仍由地方主导化债进程。海外特朗普交易持续进行中,目前其班底基本成型,关注较多的是财长人员及其此前提出的“333政策”。此外,今日美国候任领导人表示将在上任后向加拿大和墨西哥所有商品加25%关税。相关政策对于A股的冲击可能大于市场预期,目前市场未充分计入。策略上可以选择卖出远月看涨期权进行对冲。

3、上市公司财报显示经济仍处于筑底区间,如何提升资产端收益率是A股市场回升的关键。

目前,影响A股长期走势的主要因素仍然是债务周期下各部门去杠杆的进程,核心在于名义经济增速是否超过名义利率,即资产端投资收益能否超过负债端利息成本。今年前三季度,沪深两市A股剔除金融板块后,累计营收同比增速-1.7%(中报-0.6%);累计归母净利润同比增速-7.2%(中报-5.3%),单季同比增速-10.0%(中报-6.0%); ROE(TTM)为7.16%,自2023年以来连续多个季度小幅下降。尽管三季报整体数据偏弱,但是基本符合市场预期。从流动性增加引导市场预期回暖,再到带动上市公司盈利能力回升还需要一段时间。

国债:货币政策发力呵护资金面,债市偏强震荡

1、债市表现:11月央行以开展了8000亿元买断式逆回购操作,同时开展公开市场国债买卖操作,全月净买入2000亿元。货币政策积极发力呵护资金面,对冲置换债发行带来的阶段性资金面压力,11月债市整体偏强运动。截止11月29日收盘,二年期国债收益率月环比下行8.1BP至1.37%,十年期国债收益率下行12.7BP至2.02%,三十年期国债收益率下行13.3BP至2.20%。国债期货偏强震荡,TS2412、TF2412、T2412、TL2412月环比变动分别为0.18%、0.78%、1.08%、2.66%。美债收益率窄幅震荡,截至11月29日收盘,10年期美债收益率月环比下行10BP至4.18%,2年期美债下行3BP至4.13%,10-2年利差5BP。10年期中美利差-216BP,倒挂幅度周环比扩大3BP。

2、政策动态:11月央行通过多种工具保持资金面平稳。2024年11月人民银行开展了公开市场国债买卖操作,全月净买入债券面值为2000亿元。以固定数量、利率招标、多重价位中标方式开展了8000亿元买断式逆回购操作。11月25日,人民银行开展9000亿元MLF操作。11月逆回购投放量维持高位,截至11月29日逆回购余额14862亿元。当前来看,地方政府置换债迎来发行高峰,央行继续通过国债买卖、开展买断式逆回购操作等方式予以配合,同时降准的概率也在加大。资金利率保持平稳,DR001、R001、DR007、R007月环比分别变化-7.7BP、-6BP、-5BP、-6.2BP至1.46%、1.79%、1.32%、1.64%。

3、债券供给:11月新一轮化债方案落地,2024年新增2万亿元地方债务置换债额度。11月15日首支置换债10年期河南再融资专项债(199058.SZ)发行落地,11月合计发行规模已达10856亿元。发行计划显示12月首周讲继续发行4882亿元。按照当前发行节奏预计,今年2万亿元的置换债额度大概率年内发行完毕。11月政府债发行21963亿元,净发行18330亿元,其中国债净发行6481亿元,地方债净发行11849亿元。发行计划显示,地方债披露发行计划总计6472亿元,其中新增一般债、再融资一般债、新增专项债、再融资专项债、未披露类型再融资债占比分别为 2%(99 亿元)、2%(102 亿元)、4%(236 亿元)、50%(3229 亿元)、43%(2806亿元)。

4、策略观点:展望12月,稳增长政策持续发力,PMI持续回升且供需两端同时好转,叠加置换债发行仍将继续,债市缺乏持续走强动力,震荡格局难改。

宏观:稳外贸政策加码

中国11月官方制造业50.3,预期50.2,连续三个月回升;非制造业PMI 50.0,比上月回落0.2个百分点;综合PMI 50.8,与前值相同。

供需两端均有回升。生产指数和新订单指数分别为52.4和50.8,比上月上升0.4和0.8个百分点,其中新订单指数自今年5月份以来首次升至扩张区间。市场预期继续向好,生产经营活动预期指数为54.7,比上月上升0.7个百分点,连续两个月回升。新出口订单指数回升0.8个百分点,出口保持韧性。商务部印发《关于促进外贸稳定增长的若干政策措施》,涵盖金融支持、跨境贸易结算、跨境电商等9方面政策措施,以促进外贸稳定增长,巩固和增强经济回升向好态势。特朗普上台后,市场对于加关税政策实施的预期升温。据我们测算,若美国取消中国最惠国待遇,橡胶塑料、玩具、纺织服装鞋帽箱包、面板、家具、精密仪器等行业的关税增加幅度超过40%,为关税增加幅度最大的行业;考虑到规模,则纺织服装鞋帽箱包行业受的影响最大。整体来看,若美国取消中国最惠国待遇,则劳动密集型行业的出口税率增加幅度最大。

服务业景气水平与上月持平。服务业商务活动指数为50.1,继续保持在扩张区间。受国庆假期效应消退等因素影响,与居民出行消费相关的零售、住宿、餐饮等行业商务活动指数不同程度回落。行业PMI方面,建筑业景气水平有所回落。受天气转冷户外施工逐渐进入淡季等因素影响,建筑业生产活动有所放缓,商务活动指数为49.7,比上月下降0.7个百分点。从市场预期看,业务活动预期指数为55.6,比上月上升0.4个百分点,建筑业企业对近期行业发展预期总体保持稳定。

下周关注:美国11月非农就业报告(周五)

贵金属:高位震荡 分歧加大

1、伦敦现货黄金震荡偏弱,较上周下跌2.41%至2650.25美元/盎司;现货白银较上周下跌2.3%至30.621美元/盎司;金银比升至86.6附近。截止11月19日美国CFTC黄金持仓显示,总持仓较上次(12号)统计下降33029张至502952张;非商业持仓净多数据减仓2084张至234367张;Comex库存,截止11月29日黄金库存周度增加12.24吨至558.02吨;白银库存增加13.31吨至9579.13吨。

2、数据方面,美国10月PCE物价指数同比上涨2.3%,与预期持平,前值为上涨2.1%;核心PCE10月同比上涨2.8%,与预期持平,9月前值为上涨2.7%。美国10月PCE物价指数同比小幅反弹, 核心服务价格创3月以来的最大涨幅, 核心商品成本则保持不变,通胀降温再度放缓。CME美联储观察工具显示,12月降息25基点的可能性约为66%,但对于2025年降息幅度的预期较此前明显下调,预计2025年仅有2-3次降息机会,且上半年可能会短暂暂停降息。美国耐用品订单10月环比初值0.2%,低于预期0.5%,但较9月-0.7%上升,扭转了下滑之势。地缘方面,以色列批准黎以停火协议,地缘继续朝缓和方向发展,但俄乌冲突势头不减。

3、周初金价再现大幅回落行情,之后反弹势头也较弱,未能继续保持弱转强的修复势头,笔者认为这与地缘环境大方向呈缓和趋势有关,随着以批准以黎停火协议,意味着中东地缘总体朝缓和方向发展,这与川普当选其政策方向相符。不过,市场可能更关注俄乌冲突的进展,目前来看尚表现出较大的不确定性,黄金也随之表现出反复,但若缓和方向不变,对金价来说难言乐观,或推动金价陷入中期调整。对于美联储货币政策,尽管12月份仍可能降息,但笔者认为已不作为重点,美联储政策也将进入一个阶段的观望期,主要在于川普执政后对美国通胀的影响尚需评估。